이준구교수) 다주택 소유자에게 중과된 세금은 세입자에게 그 부담이전가되나

법적으로 세금을 납부할 의무가 있는 사람 혹은 기업이 실제로 그 부담을 전부 지는 것은 아닙니다.

경제적 관계에 의해 그 부담 중 일부 혹은 전부가 다른 경제주체에게 전가(shifting)될 수 있기 때문입니다.

세금 문제를 다루는 경제학의 분야인 재정학에서는 바로 이 조세 부담의 전가 문제가 중요하게 다뤄집니다.

미친 듯이 뛰어오른 집값을 안정시키기 위해 다주택 소유자의 세금 부담을 무겁게 만들자는 주장이 제기되고 있습니다.

그런데 어떤 사람은 다주택 소유자에 대한 세금 부담이 결국 세입자들에게로 모두 전가될 것이라는 점을 들어 반대를 하고 있습니다.

만약 이런 일이 실제로 일어난다면 그건 꽤 골치 아픈 문제가 되겠지요.

얼핏 보기에 다주택 소유자에게 중과세를 해보았자 세입자에게로 그 부담이 모두 전가되고 말 것이라는 주장은 상당히 그럴듯해 보입니다.

사실 다주택 소유자가 늘어난 세금 부담을 세입자에게 떠넘기려 할 것이라는 점에는 의문의 여지가 없습니다.

전월세 계약을 다시 맺을 때 세금 부담이 더 커졌으니 임대료를 더 내라고 요구할 게 분명하니까요.

그러나 그와 같은 시도가 성공을 거둔다는 보장은 없습니다.

임대주택의 공급자(다주택 소유자)는 당연히 임대료를 높여서 부르겠지만, 수요자(세입자)가 그런 요구를 그대로 수용할 것인지는 확실치 않기 때문이지요.

공급자가 가격을 올려 부른 데 대해 수요자는 나름대로 대응할 수 있는 방법을 갖고 있는 법입니다.

다주택 소유자에게 부과된 세금의 부담이 실제로 세입자에게 전가되는지의 여부는 결국 실증분석, 즉 통계자료를 분석한 결과에 의해 밝혀져야 할 문제입니다.

그러나 간단한 이론을 통해 전가가 이루어질지의 여부에 대해 비교적 정확한 예측을 할 수 있습니다.

무슨 복잡한 이론도 아니고 그저 경제학원론 수준의 아주 단순한 이론만으로도 충분히 예측할 수 있다는 말입니다.

이창용 박사와 함께 쓴 『경제학원론』 80페이지와 81페이지를 보면, 어떤 상품의 공급자에게 부과된 물품세(excise tax)의 부담이 수요자에게로 전가될 수 있는지의 여부에 대한 설명이 나옵니다.

바로 이 분석틀을 그대로 사용해 다주택 소유자에 대한 세금 부담이 세입자에게로 전가되는지의 여부를 예측해 볼 수 있습니다.

즉 이 분석틀을 임대주택시장에 바로 대입함으로써 세금 부담의 전가 여부를 알아낼 수 있다는 말입니다.

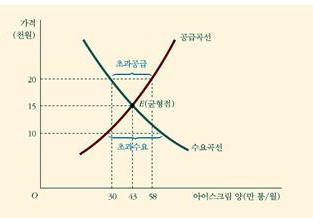

위쪽의 그림에는 아래로 내려가는 모양의 수요곡선과 위로 올라가는 모양의 공급곡선이 그려져 있습니다.

경제학원론을 배울 때 맨 처음 배우는 것 중 하나가 바로 이 두 곡선이 교차하는 E점에서 균형이 이루어진다는 사실입니다.

이 그림을 보면 수요와 공급의 상호작용에 의해 아이스크림 한 통의 (균형)가격이 1만 5천원으로 결정된다는 것을 알 수 있습니다.

그런데 정부가 아이스크림 공급자에게 한 통당 3천원의 물품세(excise tax)를 부과했습니다.

그렇게 되면 세금을 내야 하는 공급자는 과거에 부르던 가격에서 3천원을 더 높여 부르게 되겠지요.

세금도 원가의 일부라고 볼 수 있기 때문에 당연히 가격을 그만큼 높여 부르게 됩니다.

아래쪽에서 보는 그림은 바로 그 세금의 부과가 아이스크림의 가격에 어떤 영향을 주는지를 보여주고 있습니다.

그림에서 원래의 공급곡선은 S로 나타나 있습니다.

아이스크림 공급자가 과거보다 3천원을 더 높여 가격을 부를 경우의 공급곡선은 옅은 붉은색으로 그려진 St가 됩니다.

원래의 공급곡선을 3천원에 해당하는 거리만큼 위로 이동시킨 곡선이 바로 그것이지요.

그림을 보면 아이스크림에 통당 3천원의 물품세를 부과했지만, 세금 부과 후의 아이스크림 가격은 3천원에 못 미치는 폭으로 오른 것을 볼 수 있습니다.

세금 부과 후의 (균형)가격이 Pt임을 알 수 있는데, 이것은 가격이 3쳔원에 못 미치는 폭으로 올랐다는 것을 뜻하는 것입니다.

공급자는 3천원을 더 올린 가격을 불렀지만 수요와 공급 상호작용의 결과 3천원에 못 미치는 폭으로 올랐다는 말입니다.

편의상 Pt가 1만 7천원이라고 가정하기로 합시다.

그렇다면 원래 통당 1만 5천원을 내고 아이스크림을 사먹었던 소비자는 이제 1만 7천원을 내고 사먹어야 합니다.

즉 2천원을 더 내야 하는 처지가 되었다는 뜻인데, 이는 공급자가 내야 하는 세금 3천원 중 2천원이 소비자에게로 전가되었다는 말입니다.

만약 세금 부과 후의 아이스크림 가격이 1만 8천원이 되었다고 하면 원래 공급자가 내기로 되어 있는 세금의 부담이 100% 소비자에게로 전가된 셈입니다.

소비자만 3천원 더 높은 가격을 내고 공급자는 예전처럼 1만 5천원의 가격을 받을 수 있으니까요.

이것이 하나의 극단적인 가능성입니다.

이와 극단적으로 대조되는 경우가 세금 부과 후에도 아이스크림 가격이 1만 5천원에서 아무 변화가 없는 경우입니다.

이 경우 소비자는 예전처럼 1만 5천원을 내면 되고, 공급자는 예전보다 3천원 더 낮은 1만 2천원을 받게 됩니다.

결론적으로 말해 공급자가 내기로 되어 있는 세금 부담의 전가가 전혀 이루어지지 않았다는 뜻입니다.

그렇다면 이 두 극단적인 경우는 어떤 상황에서 관찰할 수 있을까요?

우선 첫 번째 경우, 즉 세금 부담의 100%가 소비자에게로 전가되는 결과는 수요곡선이 수직선인 때 발생합니다.

여러분들 스스로 수직선의 수요곡선을 그려서 어떤 일이 벌어질지 예측해 보십시오.

세금 부과 후의 가격이 3천원만큼 올라간 것을 쉽게 알아낼 수 있을 겁니다.

두 번째 경우, 즉 세금 부담의 전가가 전혀 이루어지지 않는 결과는 공급곡선이 수직선일 때 발생합니다.

공급곡선이 수직선일 때는 그걸 위로 3천원만큼 들어올려 보았자 아무 변화가 생기지 않습니다.

즉 조세 부과 후의 공급곡선 St와 원래의 공급곡선 S가 똑같다는 말입니다.

그리고 이는 세금이 부과된 후에도 가격에는 아무런 변화가 일어나지 않는다는 뜻입니다.

그럼 이제 임대주택시장으로 돌아와 과연 이 시장이 그 두 가지 극단적 경우의 어느 쪽에 더 가까운지 생각해 보기로 하지요.

수요곡선이 수직선이라는 것은 가격이 아무리 올라도 수요자는 울며겨자먹기로 그 가격을 수용해야 한다는 것을 뜻합니다.

그렇기 때문에 임대주택 공급자가 세금이 중과되었다고 임대료를 올려 부르면 그대로 받아들일 수밖에 없는 것입니다.

그런데 임대주택 공급자가 임대료를 더 높이 올려 부르면 세입자는 다른 곳으로 옮겨 갈 수도 있고 아예 집을 사버리기로 결심할 수도 있습니다.

이것은 임대주택의 수요곡선이 수직선은 결코 아니라는 것을 뜻합니다.

따라서 다주택 소유자가 세금 부담을 고스란히 세입자로 전가시킨다는 것은 현실적으로 불가능한 일이 됩니다.

반면에 임대주택의 공급곡선은 수직선에 매우 가까울 가능성이 큽니다.

예를 들어 임대주택 5채를 갖고 있는 다주택 소유자가 있다고 합시다.

이 사람이 임대료 변화에 맞춰 임대주택 공급량을 변화시킬 수 있습니까?

최소한 단기적으로 그 가능성은 제로입니다.

임대료가 오른다고 7채를 공급할 수 없는 일이고, 임대료가 내린다고 3채로 줄여서 공급할 수도 없는 일이니까요.

지금까지의 논의를 종합해서 정리해 보겠습니다.

현실적으로 보아 임대주택시장의 공급곡선은 수직선에 가까울 가능성이 큽니다.

임대료가 오르고 내리는 데 대해 임대주택 공급량을 조절할 수 있는 능력이 없다는 말입니다.

이는 임대주택 공급자, 즉 다주택 소유자에게 중과된 세금이 세입자에게로 전가되기가 매우 어려운 상황이라는 뜻입니다.

물론 이론과 현실은 다를 수 있습니다.

현실에서는 다른 여러 가지 이유로 세입자에게로 세금 부담이 전가되는 결과가 빚어질 수 있습니다.

그러나 내가 지금까지 설명한 이론적 분석은 그와 같은 전가가 일어나기가 매우 어렵다는 점을 시사해 주고 있습니다.

특별한 사정이 없는 한 이와 같은 이론적 예측이 현실과 들어맞을 가능성이 크다는 것은 두말할 나위도 없습니다.

하다 보니 여러분에게 경제학 강의를 한 셈이 되었습니다.

지루하게 느끼셨다면 정중하게 사과의 말씀을 드립니다.

이론적 관점에서 불 때 다주택 소유자에 대한 세금의 중과가 세입자에게로 전가되기는 어렵다는 결론만 이해하실 수 있으면 된다고 생각합니다.