경제

하이일드 채권 스프레드

옐로우황

0

248

2020.05.03 10:03

하이일드 채권 스프레드(High-Yield Bond Spread)는 일반적으로 특정 등급의 하이일드 채권 수익률과 안전자산인 국채 수익률을 뺀 수치를 말한다. 하이일드 채권 스프레드는 신용 스프레드(credit spread)라고도 한다. 시장의 위험지표로 많이 사용된다.

※ 하이일드 채권 스프레드 = 하이일드 채권 수익률 – 국채 수익률

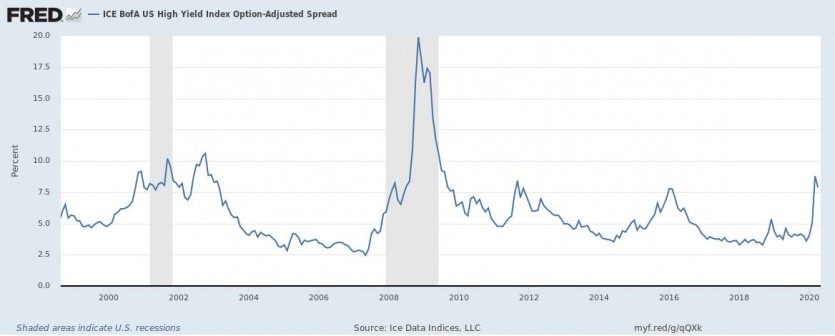

아래는 FRED(Federal Reserve Economic Data)에서 제공하는 ‘ICE BofA US High Yield Index Option-Adjusted Spread’라는 하이일드 채권 스프레드를 대표하는 차트 중 하나이다.

※ 하이일드 채권 스프레드 조회 : http://yellow.kr/financeView.jsp?s=BAMLH0A0HYM2

하이일드 채권 스프레드는 신용 시장을 평가하는 데 사용되는데, 스프레드가 상승하면 거시 경제 상황이 악화되고 있다는 신호로 볼 수 있다. 일반적으로 경기 전망이 좋을 때는 하이일드 채권에 대한 수익률이 상대적으로 낮아져 하이일드 채권 스프레드가 낮아진다. 반대로 경기 전망이 좋지 않을 때는 부도 가능성이 높은 하이일드 채권을 보유하려는 수요가 급감하여 수익률은 상대적으로 높아지고 안전자산에 자금이 몰리면서 국채 금리가 낮아진다. 그래서 이 시기에는 하이일드 채권 스프레드가 높아진다. 위의 차트를 보아도 경기침체 구간에 하이일드 채권 스프레드가 높아진다는 것을 알 수 있다. 이와 같이 하이일드 채권 스프레드는 시장참가자들의 경기에 대한 전망을 반영한다.